内容摘要:本文主要介绍美国国债的历史、种类以及如何影响外汇市场。

国债

国债是以国家的信用为基础,向社会筹集资金的一种形式;更通俗一点的理解就是向我们借钱的人变成了一个国家,所以国债的违约风险比其他投资低很多。美国国债是指美国财政部代表联邦政府发行的国家公债,由於有美国的国家财政信誉作担保,在国际金融体系中,美国国债的信誉度非常高,因此投资美国国债也被认为是世界上最安全的投资。

美国国债历史

与世界其他多数国家不一样,美国政府没有发行货币的权利,政府想要得到美元,就要以未来税收作为抵押来发行国债,然後用国债到美联储那里做抵押,才能通过美联储发行货币。美国自立国以来就有了国债,由美国第一任财长亚历山大.汉密尔顿提出,美国国会通过国债的第一年,美国就募得了7.5千万的国债。

美国国债规模第一次激增是在南北战争时期,1860年美国国债规模仅为6500万美元,到1863年就已经超过了10亿美元,战後进一步激增至27亿美元,随後缓慢稳步增长。第二次激增是第二次世界大战,美国国债从1940年的510亿美元飙升至战後的2600亿美元。金融危机是美国国债大幅攀升的另一个起点,为了刺激美国经济走出危机,美国政府不得不拨出万亿美元的巨资,国债规模因此急剧扩大,2008年9月30日,美国国债首次超过10万亿美元。到2011年5月,美国国债触及了国会所允许的14.29万亿美元上限。

美国国债种类与利率

根据发行方式不同,美国国债可分为凭证式国债、实物券式国债(又称无记名式国债或国库券)和记账式国债3种。

根据债券的偿还期限不同,美国国债又可分为短期国库券T-Bills:一般发行日期为90天,但是短於1年的国库券都属於T-Bill,鉴於短期国库券周期较短,而且美国政府从无拒付哪怕1美元的债务的记录,短期国库券收益率通常被称为“无风险利率”;中期国库票据T-Notes: 1-10年;长期国库债券T-Bond:10年以上。较受市场关注的有1年、2年、3年、10年、20年和30年期的美债,到期期限越长的国债,票面利率就越高。

每周财政部都会进行新国债的拍卖,每期出售的国债都有所不同,但是短期国债每期都会有,以用於政府支付短期费用。

国债的定价

国债的利率在发行的时候就已经确定了,比如发行的时候是2%,投资者购买面值1000美元的国债,到期赎回时,收益则为20美元。

投资者需要清楚的是长期国债(占比最大的债券)收益率和价格是相反的。短期国债经常以“零利息”方式发行。中期国债和长期国债的拍卖不同於短期国债的发行,因为两者都是付息的(按票面值1000美元支付利息),国债收益率基於主流市场利率。中长期国债拍卖前会公示收益率,投资者决定愿意支付的本金数额。

由於国债可以在二级市场上交易流通,因而国债的价格不是一成不变的,会受到市场供给与需求的变化而变化,最主要的影响因素包括美国经济走势、美国通胀预期和美联储利率。

美国国债如何影响外汇市场

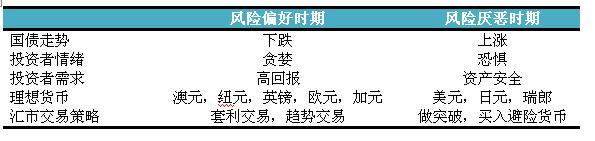

通常而言,经济增长时期,市场风险偏好情绪浓郁,投资者常常会倾向於追寻高收益资产如股市以及非美货币等,购买安全资产美债的人就会减少,国债价格下降,收益率就会上升。经济衰退时期,投资者往往较为保守,更加倾向於安全资产,购买美债的人就会增加,美债价格增加从而导致收益率降低, 但此时作为避险资产的美元也同样受到追捧。

国债收益率曲线反应的是投资者对利率的预期,而外汇波动和利率密不可分,高利率国家的货币往往更具有吸引力,投资者因此可以利用两国之间的利差进行套利交易,当买入高收益率货币时,就可以获得较高的利息。